|

Escutar o texto

|

Dando continuidade às publicações sobre governança corporativa, este artigo tem o objetivo de falar sobre a Bolsa de Valores de Nova Iorque e a governança corporativa, sobre como se legislou em momentos posteriores às crises da Bolsa e como melhorou a relação de empresas e investidores.

Crises e legislação

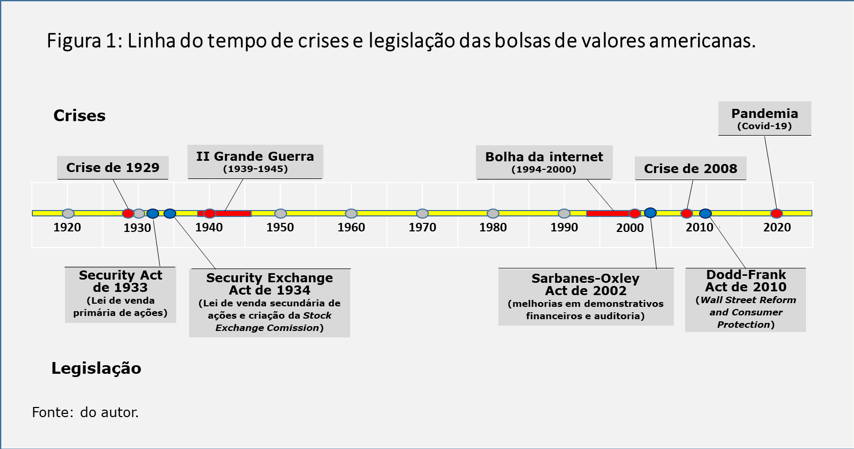

Primeiro, vamos lembrar quais são as maiores crises e a subsequente legislação sobre o funcionamento das bolsas de valores americanas e da governança corporativa:

- A crise de 1929, com o crash da Bolsa de Nova Iorque e as leis que seguiram,

- A segunda guerra mundial e as melhores práticas de gestão no período pós-guerra,

- O estouro da bolha da internet de 2000 e a lei Sarbanes-Oxley, SOx,

- A crise de 2008, a recessão e a lei Dodd-Frank e

- A pandemia do corona vírus de 2020 e o que seguirá.

A figura 1 abaixo mostra a linha do tempo entre 1920 e 2020 com as maiores crises e as principais leis que afetam o funcionamento das bolsas de valores americanas e a governança corporativa.

O artigo está organizado em seis tópicos: um para introduzir a racionalidade dos legisladores americanos em um livre mercado e, depois, um para cada crise, comentando seus desdobramentos, incluindo legislação, regulamentação no mercado de ações e melhores práticas de governança corporativa.

Vamos ao tópicos!

O paradoxo da tolerância

“Fool me once, shame on you, fool me twice, shame on me” é um ditado americano que, em tradução livre, quer dizer “se você me enganar uma vez, a culpa é sua, mas se você me enganar duas vezes a culpa é minha”. O ditado ensina que que, depois de ser enganado uma vez, você deve aprender com os próprios erros e evitar ser enganado da mesma maneira novamente.

Este ditado é muito utilizado no mundo dos negócios, o que não é diferente na Bolsa de Nova Iorque. A Bolsa e o mercado financeiro americano aprenderam com suas crises e usaram este aprendizado para melhorar processos na gestão de valores mobiliários e na relação entre empresas e investidores.

Nos Estados Unidos, predomina a ideia de se deixar que o mercado se autorregule. A liberdade econômica faz parte da cultura a americana. O mercado deve promover, por si mesmo, os ajustes necessários a seu bom funcionamento. Entende-se que isto é melhor do que a interferência do Estado. Mas, existe um “porém” neste raciocínio, sobre o qual todos concordam, quando o Estado é obrigado a interferir. Isto ocorre quando agentes do mercado cometem fraudes ou outras práticas similares que comprometam – ou corrompam – o próprio sistema. Em síntese, o mercado é livre, mas você não pode usar esta “liberdade” para prejudicar esta mesma liberdade econômica.

Este foi o caso de diversas crises na Bolsa de Nova Iorque, quando pessoas que, em boa fé, investiram seu dinheiro em empresas listadas foram enganadas por aqueles que usaram esta liberdade para dar um “golpe”, prejudicando com o livre mercado e obrigando o Estado a interferir.

Este é o chamado “paradoxo da tolerância” que o filósofo Karl Popper explica em seu livro The Open Society and Its Enemies (a sociedade aberta e seus inimigos). Popper afirma que “a tolerância ilimitada leva ao desaparecimento da tolerância”, pois “se estendermos a tolerância ilimitada mesmo aos intolerantes, e se não estivermos preparados para defender a sociedade tolerante do assalto da intolerância, então, os tolerantes serão destruídos e a tolerância com eles”.

No mesmo sentido, o filósofo John Rawls afirma que “a sociedade justa deve tolerar o intolerante”, mas esta mesma sociedade tem “um direito razoável de autopreservação que supera o princípio da tolerância”.

Aplicando este conceito ao mercado de capitais, a sociedade pode, eventualmente, ser enganada, uma primeira (e única) vez, por não conhecer aqueles que fraudam o sistema usando o próprio sistema. Esta é a primeira parte do ditado: “fool me once, shame on you”. A vergonha é de quem fraudou.

Mas, em um segundo momento, esta sociedade precisa estar preparada para não se deixar enganar novamente, ao menos não da mesma maneira. Ou, como afirma Popper, a sociedade deve “reservar, em nome da tolerância, o direito de não tolerar o intolerante”. Ou seja, esta é a segunda parte do ditado: “fool me twice, shame on me”. Será uma vergonha se eu deixar me enganar de novo.

As crises enfrentadas pela Bolsa Nova Iorque são bons exemplo deste raciocínio, de liberdade econômica, de livre mercado, e do seu “porém” de eventuais interferências justamente para evitar que se use o sistema para prejudicar seu funcionamento.

A crise de 1929

A década de 1920 nos Estados Unidos foi uma época de euforia e otimismo. A primeira guerra mundial havia terminado, a economia estava em crescimento e o país já se tornara a maior economia no mundo. Com aumento do crédito e do consumo, houve um aumento nos investimentos na Bolsa de Nova Iorque, seguido de um movimento especulativo com valorização desmedida das ações negociadas. As ações passaram a valer mais do que o valor real de suas empresas. Para agravar, muitas empresas estavam fabricando produtos em um volume superior a demanda do mercado e estavam acumulando estoques.

Sem vendas de produtos, sem lucro e sem remunerar com dividendos aqueles investidores da Bolsa. Mesmo sabendo disto, muitas empresas continuaram a vender suas ações na Bolsa, prometendo retorno dos investimentos via aumento no preço da sua ação e dividendos, os quais não vieram.

O valor das ações continuaram aumentando até que, em 24 de outubro de 1929, a chamada “Quinta-feira Negra”, a Bolsa “quebrou”. Percebeu-se a alta especulação e a Bolsa entrou em uma grande queda, gerando pânico no mercado financeiro. Aquilo que havia sido prometido por muitas empresas não estava sendo cumprido. Os investidores haviam sido enganados (“fooled”). Somente neste dia, as ações caíram 11%, a maior queda até então.

O que se seguiu foi uma grande recessão, com redução da produção industrial, falência de empresas e desemprego. A saída foi a intervenção do Estado. Surgiu o “New Deal”, liderado pelo presidente Franklin D. Roosevelt, com investimento em obras públicas, benefícios sociais como salário mínimo e seguro desemprego.

Além disto, o Estado foi obrigado a intervir na economia, garantindo preços, controlando a produção e, também, repensando o mercado financeiro e as operações na Bolsa de Valores. Duas leis foram criadas para reorganizar os negócios no mercado de valores mobiliários:

- The Securities Act of 1933, lei que normatiza a venda de ações de empresas para investidores, no chamado mercado primário, ou seja, de vendas das empresas emissoras das ações (“issuers”) para o mercado e

- The Securities Exchange Act of 1934, lei que normatiza a venda de ações entre investidores, no mercado secundário, de vendas com a “troca” de titularidade (“exchange”). Além disto, esta lei criou a Stock Exchange Comission (SEC), que é a Comissão de Valores Mobiliários nos Estados Unidos, responsável pela regulamentação do mercado de capitais.

Com o mercado mais “experiente” nos investimentos na Bolsa (“fooled once”), com as novas leis e a regulamentação que protegiam os investidores e, principalmente, com uma nova atitude das empresas negociadas, que passaram a inovar em processos de governança corporativa e em melhores práticas de relacionamento, a recessão começou a ser superada.

A crise de 1929, as duas leis de valores mobiliários (Security Act e Security Exchange Act) e a posterior regulamentação do SEC e da própria Bolsa de Nova Iorque resultaram em um avanço significativo na relação entre empresas e seus investidores da Bolsa. A partir deste ponto, teve início o desenvolvimento de melhores práticas de governança corporativa.

A segunda guerra mundial

A segunda grande guerra ajudou no fim da recessão pós 1929. A guerra, que durou de 1939 até 1945, mas que teve participação direta dos Estados Unidos de 1941 a 1945, contou com um grande esforço de guerra de toda a sociedade americana. Este esforço contou com diversas empresas americanas, as quais desenvolveram e forneceram produtos para o governo, em especial, para as forças armadas.

O pragmatismo militar, combinando a eficiência e a eficácia da teoria da guerra, a disciplina de comando e as especificações exatas do que queriam comprar fizeram que o relacionamento entre empresas e forças armadas fosse altamente benéfico para a gestão empresarial e para a estruturação de uma governança corporativa.

No período pós-guerra, com base no aprendizado das empresas com as forças armadas americanas, desenvolveu-se melhores práticas de gestão empresarial como, por exemplo:

- A estratégia empresarial (derivada da estratégia militar),

- A pesquisa de mercado, com análise ambiental, de oportunidades e ameaças do mercado e análise organizacional, de pontos fortes e pontos fracos, derivados das ideias de Sun Tzu,

- O marketing orientado para o consumidor, atendendo o que o consumidor desejava comprar no modelo de como as forças armadas faziam suas compras e

- A governança corporativa, organizando conselhos de gestão, administração por objetivos e planejamento financeiro.

Neste período, houve novo crescimento no mercado de ações, mas, desta vez, com empresas e investidores mais experientes nas relações corporativas. Assim, a segunda grande guerra foi um segundo marco no desenvolvimento de melhores práticas de governança corporativa, principalmente na relação da empresa com acionistas, clientes e governo.

O estouro da bolha da internet de 2000

Outra crise importante foi a crise gerada pelo estouro da bolha da internet no ano 2000. No mercado de ações, “bolha” é quando o preço de uma ação atinge patamares irreais, ou seja, o valor da ação é maior que o valor correspondente a ela em bens da empresa. Isto ocorre quando se especula sobre o valor futuro desta ação ou quando, mesmo sem isto ocorrer, existe a má fé de se vender uma ação por mais do que ela vale.

Com a fundação da Nasdaq em 1971, a bolsa de valores eletrônica de Nova Iorque, e a ascensão das empresas de internet na década de 1990, muitas novas empresas do segmento de internet e de tecnologia, as chamada empresas “ponto com” (“dot com” em inglês), passaram por especulações de crescimento e de retorno. Houve nesta época um entusiasmo desmedido de investidores e a supervalorização destas ações, ou seja, uma “bolha”.

Assim, como uma bolha que cresce e, depois, estoura, o estouro da “bolha” da internet ocorreu em 10 de março do ano 2000. Neste dia, houve uma queda generalizada dos preços das ações. Muitas empresas quebraram na sequência. Outras, apesar de sofrerem uma grande perda, sobreviveram, entre as quais Google, Yahoo, PayPal, eBay e Amazon. Em um ano, entre 2000 e 2001, o valor de mercado das ações negociadas na Nasdaq caiu cerca de 71%.

Neste momento, cresceu a preocupação com a transparência dos demonstrativos financeiros, se estes reportavam claramente o valor da empresa negociada e se o valor em bolsa correspondia a este valor. Isto incluía o papel de uma governança corporativa com responsabilidade de gestão e com transparência dos resultados, o que, em inglês, atende pelo termo “accountability”.

Novamente, como a ideia é aprender com os erros para que eles não voltem a ocorrer, o estouro da bolha levou a uma nova lei:

- The Sarbanes-Oxley Act de 2002 (‘Sarbanes-Oxley’, ‘Sarbox’ ou ‘SOx’), que estabeleceu requisitos novos ou ampliados para conselhos de administração e diretorias de empresas de capital aberto dos EUA e para empresas de contabilidade e auditoria externa.

A SOx aumentou o rigor de controle sobre as empresas de capital aberto e as empresas de auditoria externa, implicando maior responsabilidade legal destas empresas e seus dirigentes sob fraudes contábeis, incluindo:

- A criação de uma comissão independente para supervisionar empresas de auditoria,

- Restrições ao papel da auditoria externa para evitar conflitos de interesses,

- Obrigatoriedade do comitê de auditoria em empresas de capital aberto e a determinação da responsabilidade da empresa em fraudes,

- Maiores exigências nos controles internos e na divulgação para transações financeiras com potencial conflito de interesses,

- Um padrão de conduta para profissionais de valores imobiliários,

- Maiores poderes para Controlador Geral dos Estados Unidos e para a SEC no controle sobre empresas de contabilidade, agências de classificação de crédito (CRAs), entre outras,

- Penalidades para manipulação, destruição ou alteração de dados financeiros ou a interferência em investigações e oferece proteção a denunciantes,

- Aumento de penalidades para os chamados ‘crimes de colarinho branco’ e conspirações para o crime,

- Maior responsabilização do diretor presidente da empresa (CEO) sobre as informações para o imposto americano (“Corporate Tax Returns”) e

- Identificação da fraude corporativa e da adulteração de registros como ofensas criminais.

Neste ponto, a lei americana imputa aos agentes da governança corporativa a transparência dos demonstrativos financeiros, das declarações de impostos e impõe uma auditoria externa com aja com mais rigor e que esteja livre de conflitos de interesse.

A crise de 2008

A crise financeira de 2008, também conhecida como crise do subprime, de créditos a empréstimos sem garantias, afetou diretamente a maior parte das ações de bancos e financeiras norte-americanas negociadas na Bolsa de Nova Iorque.

Esta crise foi a maior nos Estados Unidos desde 1929. A crise, resumidamente, foi uma nova bolha, mas desta vez no setor imobiliário americano.

Houve um aumento nos valores dos imóveis superior ao aumento de renda de seus consumidores. Isto levou à uma inadimplência associada à especulação de derivativos financeiros destas dívidas. O estouro da bolha ocorreu em 15 setembro de 2008. Bancos quebraram e, para sair da crise, o Federal Reserve (FED), banco central americano, precisou intervir.

A exemplo do que ocorreu em crises anteriores, esta crise acabou por levar a uma nova lei:

- The Dood-Frank Act of 2010 (“the Dodd-Frank Wall Street Reform and Consumer Protection Act”).

A lei Dood-Frank:

- Estabeleceu normas e padrões para o funcionamento do mercado financeiro americano e para proteção dos consumidores,

- Criou o Financial Stability Oversight Council (FSOC), conselho destinado à supervisão da estabilidade financeira,

- Criou o Consumer Financial Protection Bureau (CFPB), órgão do governo destinado à proteção financeira do consumidor e

- Atribuiu novos poderes à SEC e ao FED, aumentando o rigor sobre bancos, seguradoras e outras instituições financeiras.

Após esta crise, aumentou-se o rigor na governança corporativa de bancos, seguradoras, entre outras instituições financeiras.

A pandemia do coronavírus de 2020

Para finalizar este artigo, é preciso, ao menos, mencionar a crise advinda da pandemia do corna vírus de 2020, a pandemia da Covid-19. Esta pandemia tem fortes implicações na economia e, em particular, nas diversas bolsas de valores do mundo.

O desemprego causado pela recessão econômica advinda da pandemia leva muitos investidores a necessitar do dinheiro investido nestas bolsas. A necessidade destes recursos leva a um forte movimento de venda de ações, o que implica em uma queda generalizada dos preços das ações negociadas na Bolsa de Valores.

A crise está colocada e indica um consequente período recessivo. Novos mecanismos precisarão ser criados para proteger os investidores em crises como esta pandemia, mas isto ainda está para ser desenvolvido.

Concluindo, é importante observar que as grandes crises são sempre muito ruins e geram muito sofrimento. O que se pode fazer, ao menos, é aprender com a crise, analisar os erros cometido e se organizar para não precisar enfrentar uma crise similar novamente.

Em todos os casos, é importante constatar, uma característica bastante procurada a capacidade do candidato para o relacionamento.

Conheça também a diplomacia corporativa que é essencial para os profissionais de Governança Corporativa. Veja a palestra sobre Diplomacia Corporativa como base para as relações corporativas.